甲公司于2×12年12月建造完工的办公楼作为投资性房地产对外出租,并采用成本模式进行后续计量。该办公楼的原价为5000万元(同建造完工时的公允价值),至2×15年1月1日,已提折旧800万元,未计提减值准备。2×15年1月1日,甲公司决定采用公允价值对出租的办公楼进行后续计量。该办公楼2×13年12月31日的公允价值为5200万元,2×14年12月31日的公允价值为5500万元,2×15年12月31日的公允价值为5800万元。该公司按净利润的10%提取盈余公积,所得税税率为25%,采用资产负债表债务法核算。按照税法规定,该投资性房地产税法折旧和会计相同。 要求:根据上述资料,不考虑其他因素,回答下列题目。 甲公司该项会计政策变更影响期初未分配利润的金额为( )万元。

A: 975

B: 1300

C: 877.5

D: 1170

【考点】会计政策和会计估计变更的会计处理

【解题思路】掌握政策变更和估计变更的区分,政策变更涉及到基础问题(有没有、要不要确认的问题以及计量属性选择的问题),而估计变更仅仅是对不确定的金额进行估算(变更的是估算的假设,如折旧方法,年限等变更)。 政策变更一般采用追溯调整法,估计变更基本上都是未来适用法。

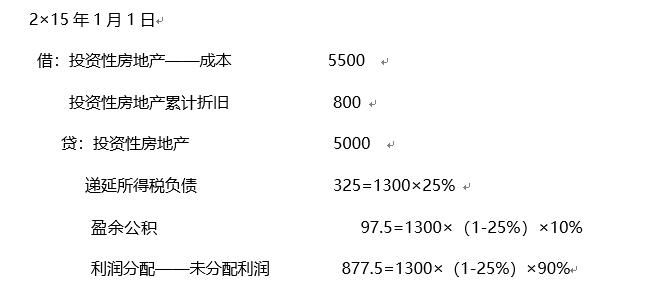

【具体解析】

答案选 C