最近,收到粉丝留言,提问无形资产中的“费用化支出”与“资本化支出”要如何区分?

为了解答粉丝的疑惑,小编今天跟大家讲解一下无形资产中有关“费用化支出”与“资本化支出”的相关解析以及政策解读,希望有同样疑惑的你也可以看看(这个也是初级会计其中的一个考点哦!)

1、“费用化支出”与“资本化支出”

区分与解析

要想清晰正确地区分“费用化支出”与“资本化支出”,那么需要先理解什么是“费用化支出”、“资本化支出”。

这两个专业术语,出自是《财务会计》中讲述无形资产的来源取得的资产章节。其中,无形资产的取得方式大致可以分为三种:外购、自行研发、其他转入。其中在企业自主研发这一取得途径中出现了“费用化支出”与“资本化支出”。

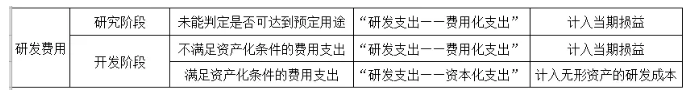

企业自主研发一项新技术,需要分为两个阶段来理解,即研究阶段和开发阶段。由于在研究阶段,企业无法判断该阶段所发生的费用是否能够成功研发出成果,难以预知和确定这其中因果关系。

所以为了稳健起见,避免这些不确定因素影响整个经营效益,因此该阶段所产生的费用,一律计入当期损益。而“费用化支出”就是指研究与开发期间发生的全部期间费用。

反观“资本化支出”,它是企业在经营过程中对其资产的耗用,也包括利用资产产生新的资产,换句话说就是,花钱自行研发新技术,而研发成功的费用应算入资产的价值成本中。即开发阶段能判定该费用支出满足资本化条件的,计入无形资产的研发成本。

不同阶段支出的会计处理差异巨大,正确区分研究阶段和开发阶段就成为研发支出会计处理的关键。

简而言之,就是企业在研究阶段所发生的费用,计入“费用化支出”,即“研发支出——费用化支出”,后结转为当期损益。

而企业在开发阶段的费用支出,能判定满足资产化条件的,就计入资产化支出,即“研发支出——资本化支出”;等研发成功可达到预定用途时结转费用,即转入“无形资产”。反之,则计入“研发支出——费用化支出”。

2、相关加计扣除政策

国家为了鼓励企业开发新技术、新产品、新工艺等科学技术发展,针对企业在研发阶段所产生的各项费用支出,还推行了加计扣除的鼓励政策,但并不是所有企业的研发支出都可以享受这项政策优惠哦!

01加计扣除的含义

是指按照税法规定,支出项目税前扣除的基础上再追加一定比例的扣除。即企业研发费用支出为100W,则可按100×(1+加计扣除比例)的数额在税前扣除。

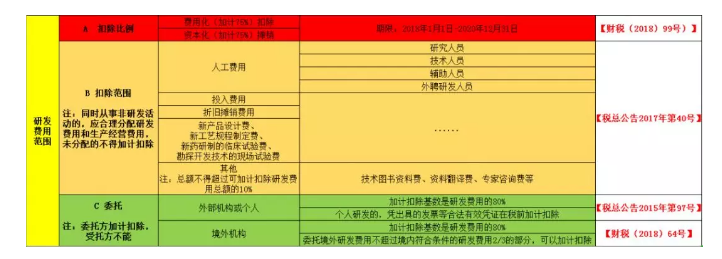

根据财政规定:企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2018年1月1日至2020年12月31日期间,再按照实际发生额的75%在税前加计扣除;形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。

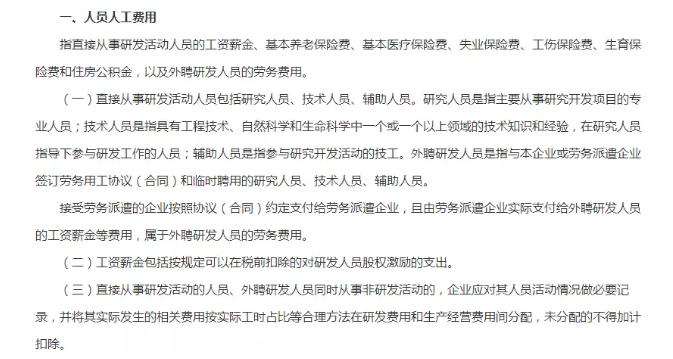

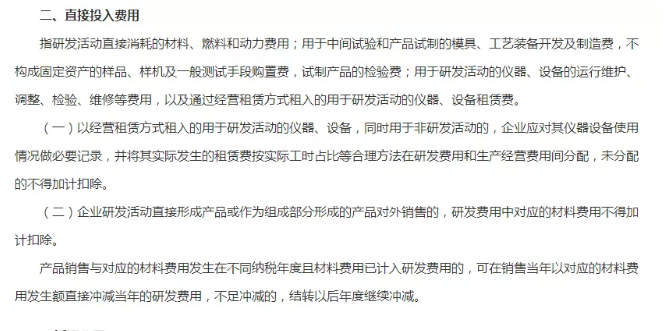

02研发费用加计扣除的范围

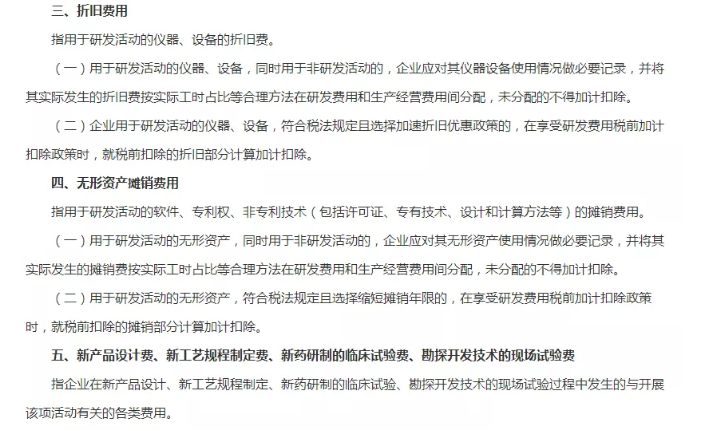

根据国家税务总局财政公告规定:研发费用的具体范围包括以下几大方面:

为了让大家了解清楚以上所讲的内容,小编将知识点汇编成一张图表,希望大家可以理解。如下所示。

03不适合税前加计扣除政策的研发活动

根据国家税务总局财政公告规定,以下几方面活动不适用税前加计扣除政策:

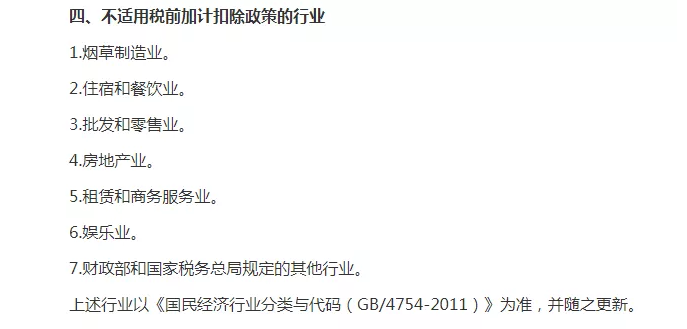

04不适用税前加计扣除政策的行业

根据财政部、国家税务总局官方公布,财税(2015)119号公告通知第四点内容,以下行业不适用税前加计扣除政策:

由于文章边幅过长,关于“费用化支出”与“资本化支出”的知识点今天小编就先讲到这里。为了让大家能够充分理解这个知识点,小编下次会举实例跟大家分享研发费用“费用化支出”与“资本化支出”的具体会计分录处理,大家可以留意小编的文章更新哦!

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心