在汇算清缴纳税申报中,企业纳税年度发生亏损,根据税法规定,是可以向以后年度结转,用以后年度的所得弥补的。具体要怎么操作呢?

汇算清缴亏损如何弥补?

1 确定可弥补亏损年度

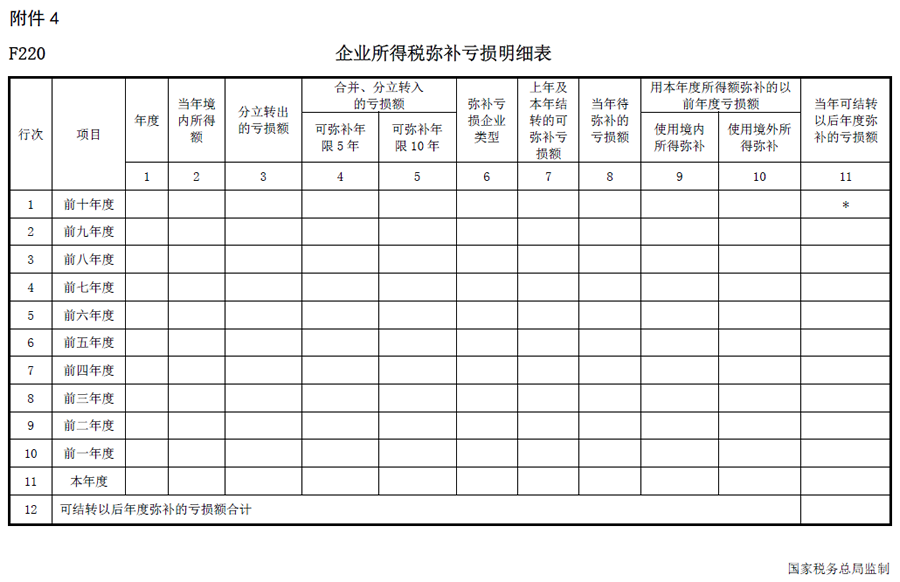

2.填写《企业所得税弥补亏损明细表》

填报说明(来源上海税务)

纳税人弥补以前年度亏损时,应按照“先到期亏损先弥补、同时到期亏损先发生的先弥补”的原则处理。

1.第1列“年度”:填报公历年度。纳税人应首先填报第11行“本年度”对应的公历年度,再依次从第10行往第1行倒推填报以前年度。纳税人发生政策性搬迁事项,如停止生产经营活动年度可以从法定亏损结转弥补年限中减除,则按可弥补亏损年度进行填报。本年度是指申报所属期年度,如:纳税人在2019年5月10日进行2018年度企业所得税年度纳税申报时,本年度(申报所属期年度)为2018年。

2.第2列“当年境内所得额”:第11行填报本年度表F200第12-13行金额。第1行至第10行填报前一年度表F220第11行第2列对应年度的金额(亏损以“-”号填列)。需要在首次使用本版申报表年度填报所属年度为首次使用本版申报表年度以前年度本项数额的,填报当年度经过纳税调整后的境内所得额。发生查补以前年度应纳税所得额、追补以前年度未能税前扣除的实际资产损失等情况的,按照相应调整后的金额填报。

3.第3列“分立转出的亏损额”:填报本年度企业分立按照企业重组特殊性税务处理规定转出的符合条件的亏损额。分立转出的亏损额按亏损所属年度填报,转出亏损的亏损额以正数表示。

4.第4列“合并、分立转入的亏损额-可弥补年限5年”:填报企业符合企业重组特殊性税务处理规定,因合并或分立本年度转入的不超过5年亏损弥补年限规定的亏损额。合并、分立转入的亏损额按亏损所属年度填报,转入亏损以负数表示。

5.第5列“合并、分立转入的亏损额-可弥补年限10年”:填报企业符合企业重组特殊性税务处理规定,因合并或分立本年度转入的不超过10年亏损弥补年限规定的亏损额。合并、分立转入的亏损额按亏损所属年度填报,转入亏损以负数表示。

6.第6列“弥补亏损企业类型”:纳税人根据不同年度情况从《弥补亏损企业类型代码表》中选择相应的代码填入本项。不同类型纳税人的亏损结转年限不同,纳税人选择 “一般企业”是指亏损结转年限为5年的纳税人;“符合条件的高新技术企业”“符合条件的科技型中小企业”是指符合《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)、《国家税务总局关于延长高新技术企业和科技型中小企业亏损结转弥补年限有关企业所得税处理问题的公告》(国家税务总局公告2018年第45号)等文件规定的,亏损结转年限为10年的纳税人。

弥补亏损企业类型代码表

代码 | 类型 |

100 | 一般企业 |

200 | 符合条件的高新技术企业 |

300 | 符合条件的科技型中小企业 |

7. 第7列“上年及本年结转的可弥补亏损额”:第1行至第10行填报由上年结转至本年度(申报所属期年度)可用于本年度(申报所属期年度)及以后年度弥补的当年度亏损额。当第2列第11行<0时,本列第11行填报第2列第11行的数额;当第2列第11行≥0时,本列第11行填0。

8.第8列“当年待弥补的亏损额”:填报在用本年度(申报所属期年度)所得额弥补亏损前,当年度尚未被弥补的亏损额,亏损额以负数表示,等于第3列+4列+5列+7列的数额。

9.第9列“用本年度所得额弥补的以前年度亏损额-使用境内所得弥补”:第1行至第10行,当第11行第2列本年度(申报所属期年度)的“当年境内所得额”>0时,填报各年度被本年度(申报所属期年度)境内所得依次弥补的亏损额,以负数表示。本列第11行,填报本列第1行至第10行的合计金额,表F200第16行填报本项金额的绝对值。

10.第10列“用本年度所得额弥补的以前年度亏损额-使用境外所得弥补”:第1行至第10行,当纳税人选择用境外所得弥补境内以前年度亏损的,填报各年度被本年度(申报所属期年度)境外所得依次弥补的亏损额,以负数表示。本列第11行,填报本列第1行至第10行的合计金额。

11.第11列“当年可结转以后年度弥补的亏损额”:第2行至第11行,填报各年度尚未弥补完的且按照有关规定准予结转以后年度弥补的亏损额。本列第12行,填报本列第2行至第11行的合计金额。

亏损弥补结转年限的政策依据

《中华人民共和国企业所得税法》第十八条 企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过5年。

《关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)第一条 自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)第四条 受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心