发票是财务人员进行做账的重要凭证,在销售和购买中所产生的资金流动都是根据相应的发票来入账的。但是如果出现对公付款没有发票的情况,应该怎么处理呢?会计网为大家简单整理了这一问题的解决方法,让我们一起来看看吧。

一、对公付款没有发票的处理方法:

1、到税务局代开发票,做库存购进

2、看能否找到款项往来的单位或个人,有欠款没有支付可以冲往来

3、挂预付款,待发票开出后,再处理账务

二、对公是什么意思?对公应该怎么开发票?

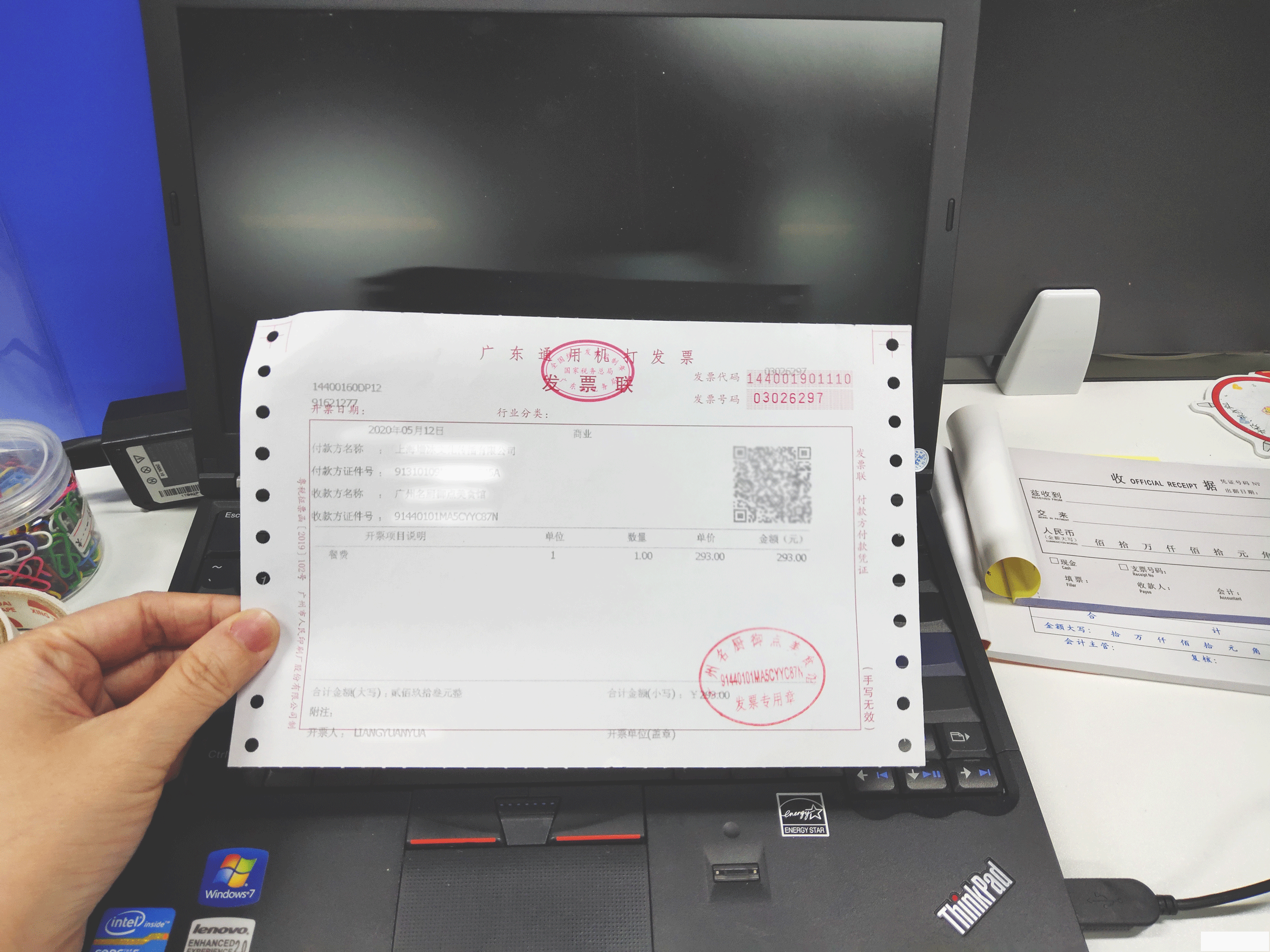

1、发票是指个人和一切工作单位在接受劳务或提供劳务、购销商品、提供服务以及从事其他经营活动,所提供给对方的收付款的书面在证明,是会计核算的原始依据,也是财务收支的法定凭证,更是审计机关、税务机关执法检查的重要依据。

2、发票本身是没有什么区别的,但是对公发票,在有些公司是可以报销的,但是个人发票就不能。所以,有些人就可以利用这一点,就算是私人事情也开对公发票,以获取企业报销。

3、对私发票写的是个人名称;对公发票写的则是单位名称

三、相关拓展:个人提供的劳务费没有发票应怎么入账?

有以下渠道可以解决这一问题:

1、与对方签订服务合同,然后可以去税务局代开发票,其综合税率大约在4.7%左右。

2、找一家劳务公司做中介,然后让劳务公司提供发票,但是费用视情况需要而定。

3、与对方签订劳务合同,代扣代缴个人所得税,有工资发放明细可计入人工成本,此种情况的税率比较高,所以在使用此方法时需要考虑成本。

如果最终发票的问题还没有得到解决,就需要按照方法三所述的情况,代扣代缴个人所得税,这是单位在支付劳务费的法定义务。

综合上述的方法,可以看出代开发票是最为合适的,只是流程比较复杂。

以上就是对公付款没有发票这一问题的解决方法和相关知识的拓展,希望以上方法能够帮助到大家。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心