企业一般在月末计提工资,次月发放工资。计提工资时按照职工所在部门计入相应科目核算,发放工资时,通过应付职工薪酬科目处理。那么企业计提和发放工资的会计分录怎么做?

计提和发放工资的会计分录

1、计提工资

借:管理费用

销售费用

贷:应付职工薪酬—工资

2、计提社保(企业部分)

借:管理费用

销售费用

贷:应付职工薪酬—社保

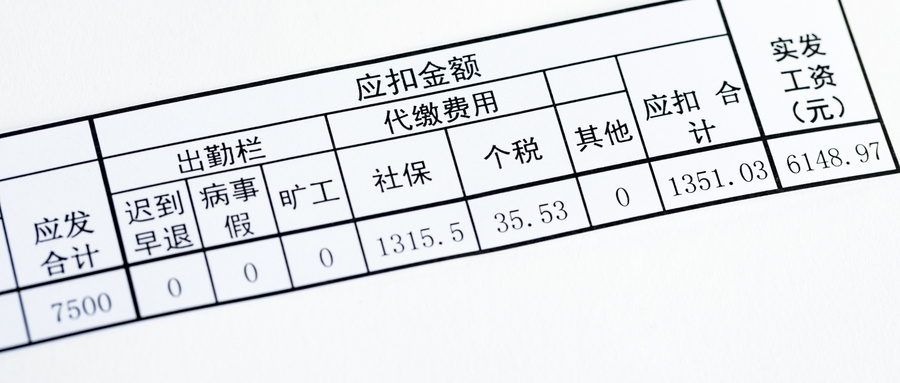

次月发放工资时的会计分录

1、发放工资时

借:应付职工薪酬—工资

贷:应付职工薪酬—社保(个人部分)

应交税费——应交个人所得税

库存现金/银行存款

2、上交杜保

借:应付职工薪酬—社保(企业部分+个人部分)

贷:库存现金/银行存款

3、上交个人所得税

借:应交税费—应交个人所得税

贷:银行存款

计提并缴纳个人所得税的会计分录

计提工资时并不涉及到个人所得税:

借:制造费用

管理费用

贷:应付职工薪酬

发放工资时,代扣个人所得税:

借:应付职工薪酬

贷:应交税费—代扣代缴个人所得税

银行存款(应发与个税差额)

交纳个人所得税时:

借:应交税费—代扣代缴个人所得税

贷:银行存款

什么是应付职工薪酬?

应付职工薪酬是企业根据有关规定应付给职工的各种薪酬,按照“工资,奖金,津贴,补贴”、“职工福利”、“社会保险费”、“住房公积金”、“工会经费”、“职工教育经费”、“解除职工劳动关系补偿”等应付职工薪酬项目进行明细核算。

个人所得税是什么?

个人所得税是调整征税机关与自然人(居民、非居民人)之间在个人所得税的征纳与管理过程中所发生的社会关系的法律规范的总称。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心