上海开征个人住宅房产税!我们具体来看一下。

上海开征个人住房房产税,已落地实施

个人住房房产税的征收在上海打响了第一枪。其实房产税一直有相应法律条文,在1986年,国家出台了《中华人民共和国房产税暂行条例》,并在2011年进行了修订,企业购房和商办类项目一般都按该《暂行条例》正常征收,只是个人购买的住宅之前一般是免征的。此次试点征收,说明了以下几点:

1、本次上海个人住宅房产税全面开征,预示着距离全国统一征收个人住房房产税的日子不远了。

2、随着个人住宅房产税的全面开征,留给炒房者的脱手时间急缩。

3、租赁市场价格将出现一定程度的下降。

三部门官宣,部分个人住房征收房产税

前段时间,上海市财政局、税务局和房屋管理局三部门发文,回答了针对个人住房征收房产税试点的若干问题。

重点如下:

一、关于居民家庭住房套数和面积的计算问题

居民家庭住房套数为居民家庭(包括夫妻双方及其未成年子女,下同)在本市范围内拥有的所有住房(含已签订购房合同的住房)。

两个或两个以上居民家庭共同拥有或购买住房的,均应计入各自家庭的住房套数,并根据各自拥有住房的份额,分别计算家庭住房面积。

二、关于本市居民家庭问题

本市居民家庭是指具有本市常住户口的居民家庭。

三、关于计税价格的核定问题

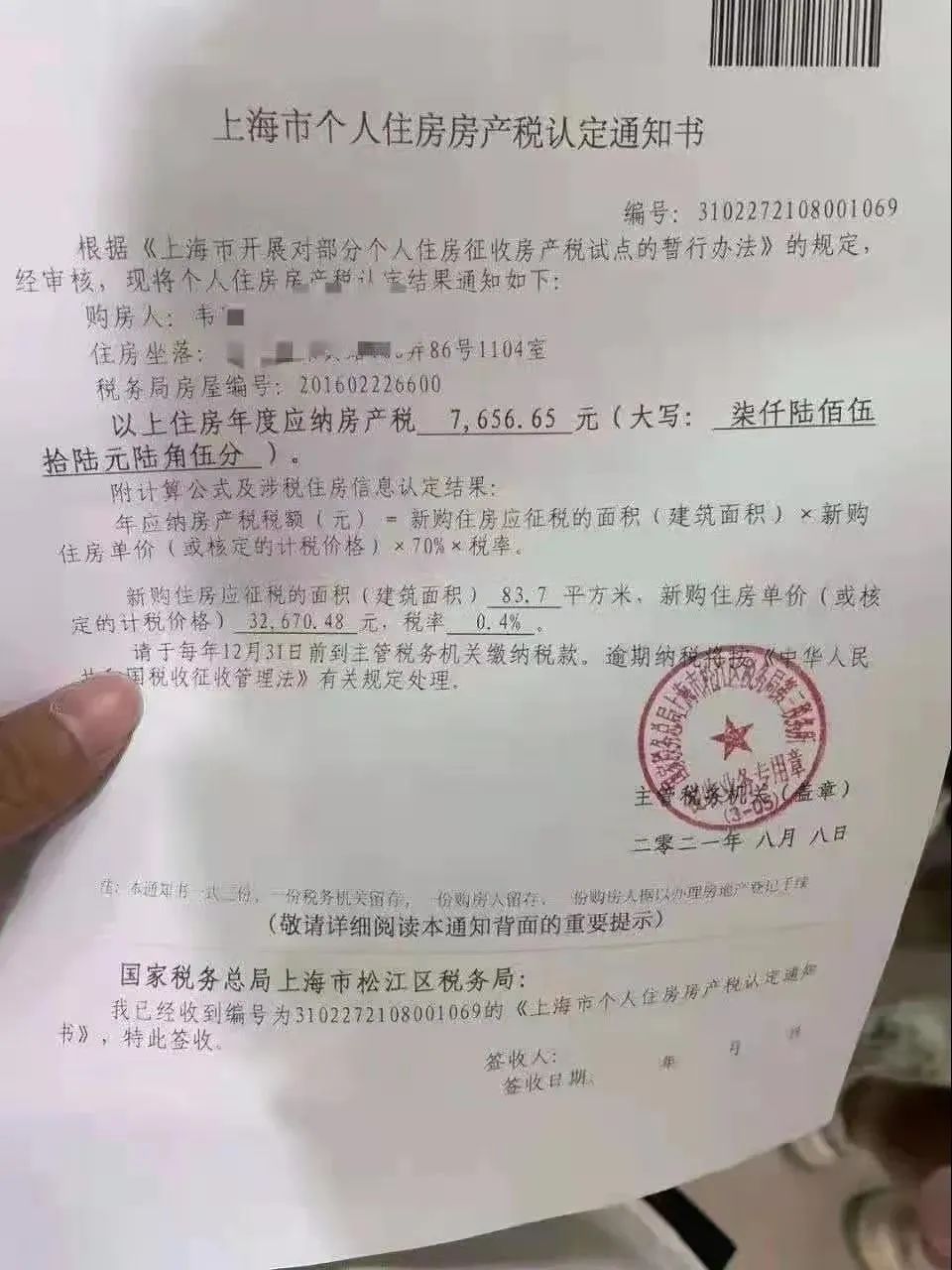

试点初期,应税住房的计税依据为应税住房的市场交易价格。按照国家有关规定,纳税人申报的应税住房交易价格明显偏低,又无正当理由的,由税务机关核定其计税价格,房产税则按应税住房计税价格的70%计算缴纳。

四、关于应纳税额的计算问题

应税住房应纳房产税税额的计算,即:应纳房产税税额=新购住房应征税的面积(建筑面积)×新购住房单价×70%×税率。

五、关于本市居民家庭同住人免税住房面积的合并计算问题

本市居民家庭在本市新购且属于该居民家庭第二套及以上住房的,该居民家庭中有无住房的成年子女或其他亲属共同居住、且其常住户口在该居民家庭拥有住房内的,可并入该居民家庭按每人60平方米计算免税住房面积。

对已并入居民家庭计算过免税住房面积的成年子女或其他亲属,不得重复计算免税住房面积。

上述“无住房”是指,成年子女或其他亲属各自所属的家庭在本市范围内无住房。

六、关于本市居住证问题

本市居住证是指《上海市居住证》。

七、关于部分个人住房的税收减免问题

对部分住房暂免征收房产税,具体包括:

1.本市居民家庭因房屋征收或拆迁而购买或取得的住房。

上述住房超出国家及本市有关房屋征收或拆迁的补偿标准的部分,应按暂行办法的规定,计算确定房产税征免面积。

2.本市农村居民通过宅基地置换试点政策取得的住房。

八、关于申报纳税期的问题

应税住房房产税按年计征,并于当年的12月31日前办理申报纳税。纳税人在年度中发生应税住房权属转移的,其尚未缴纳的房产税税款,应当在转移时申报缴纳。

九、关于相关信息变化的处理问题

居民家庭住房情况发生变化,涉及应税住房房产税纳税事项调整的,可向应税住房所在地税务机关申报,并重新办理房产税纳税信息的申报、认定,从税务机关重新认定之次月起调整纳税。

国家在上海、重庆试点征收房产税,如今上海个人住房房产税落地征收,这对当地住房市场当然是个利空--不过其实因为之前都有政府相应预告“预防针”,总体看其影响应该不大。

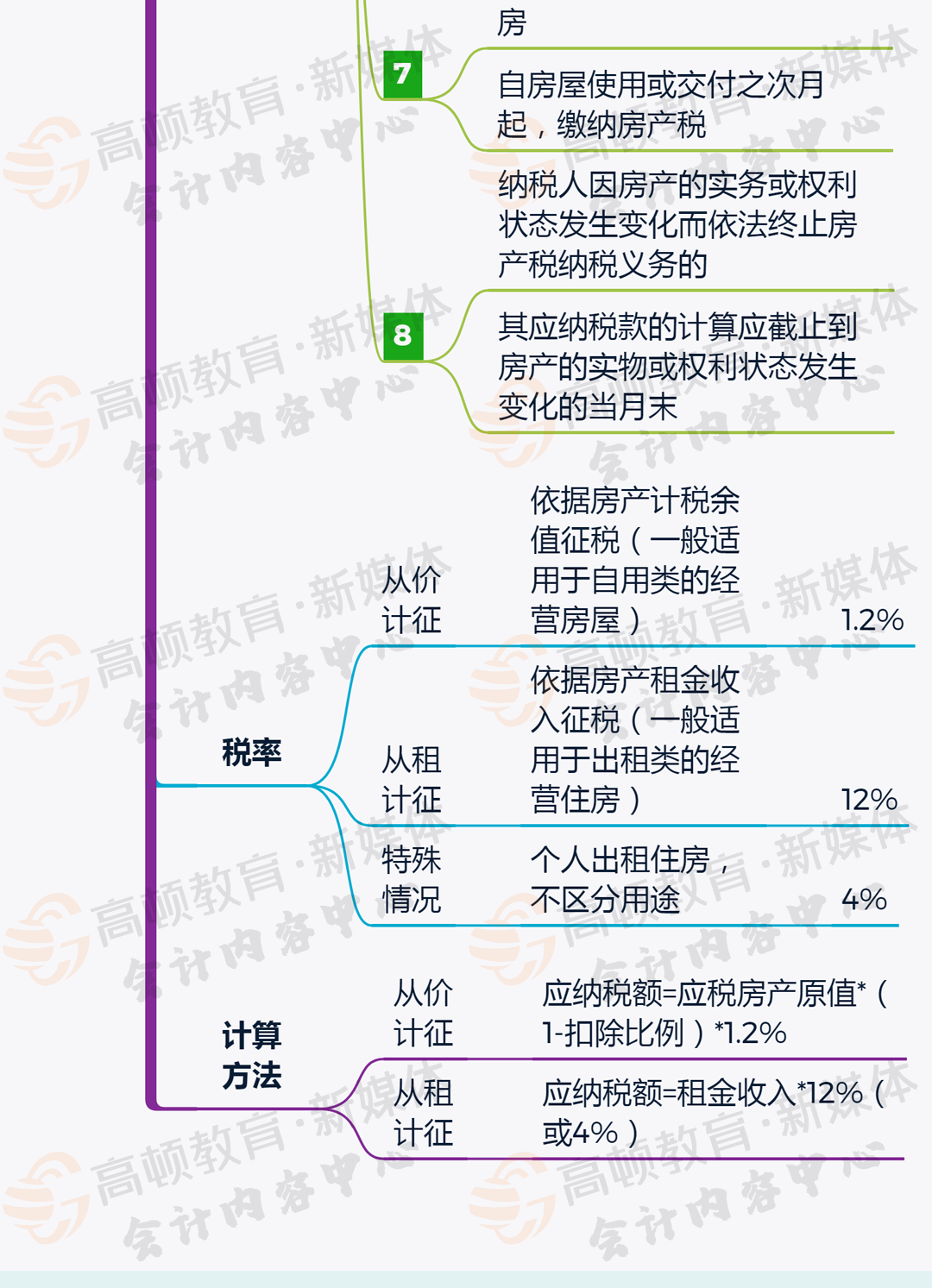

附:2021年最新房产税税率表

资料来源:税政第一线,每日言税,上海税务、住建部、会计学苑等。内容仅供读者学习、交流之目的。文章版权归原作者所有,如有不妥,请联系删除。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心