根据国家税务总局发布的财政部 税务总局公告2023年第1号《财政部 税务总局关于明确增值税小规模纳税人减免增值税等政策的公告》,自2023年1月1日至2023年12月31日,对月销售额10万元以下(含本数)的小规模纳税人,免征增值税。

![]() 2023年小规模新政策划重点

2023年小规模新政策划重点

除了上述免征增值税的政策,国家税务总局还发布了以下重点内容:

1、小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税,执行开始时间为2023年1月1日,结束时间为2023年12月31日。

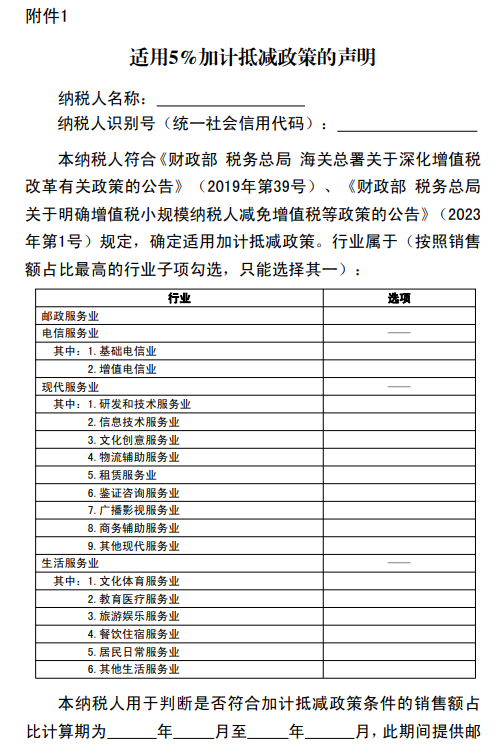

2、允许生产性服务业纳税人按照当期可抵扣进项税额加计5%抵减应纳税额。生产性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

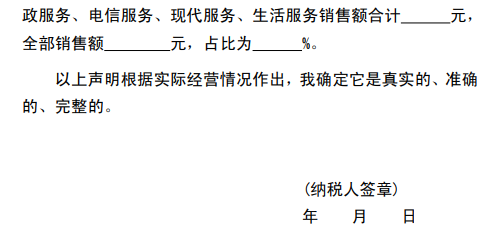

3、允许生活性服务业纳税人按照当期可抵扣进项税额加计10%抵减应纳税额。生活性服务业纳税人,是指提供生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

4、纳税人适用加计抵减政策的其他有关事项,按照《财政部税务总局海关总署关于深化增值税改革有关政策的公告》(财政部税务总局海关总署公告2019年第39号)、《财政部税务总局关于明确生活性服务业增值税加计抵减政策的公告》(财政部税务总局公告2019年第87号)等有关规定执行。

5、应予减免的增值税的,在新政策下发前已征收的,可抵减纳税人以后纳税期应缴纳税款或予以退还。

![]() 2023年小规模新政策变化

2023年小规模新政策变化

1、原政策下,小规模纳税人月度免税收入限额为月销售额15万元以下;新政策下,小规模纳税人月度免税收入限额为月销售额10万元以下。

2、原政策下,小规模纳税人适用3%征收率应税收入免税;新政策下,小规模纳税人适用3%征收率应税收入减按1%征收。

3、原政策下,生产性服务业纳税人可抵扣进项税额加计10%;新政策下,生产性服务业纳税人可抵扣进项税额加计5%。

4、原政策下,生活性服务业纳税人可抵扣进项税额加计15%;新政策下,生活性服务业纳税人可抵扣进项税额加计10%。

![]() 2023年小规模新政策解读

2023年小规模新政策解读

1、新政策下的销售额的执行口径是什么?

新政策下的销售额的执行口径主要有两个:

①以所有增值税应税销售行为(包括销售货物、劳务、服务、无形资产和不动产)合并计算销售额,判断是否达到免税标准。但为剔除偶然发生的不动产销售业务的影响,使纳税人更充分享受政策,本公告明确小规模纳税人合计月销售额超过10万元(以1个季度为1个纳税期的,季度销售额超过30万元),但在扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额,也可享受小规模纳税人免税政策。

②适用增值税差额征税政策的,以差额后的余额为销售额,确定其是否可享受小规模纳税人免税政策。

2、小规模纳税人可以放弃减免税,开具增值税专用发票吗?

小规模纳税人适用月销售额10万元以下免征增值税政策的,纳税人可对部分或者全部销售收入选择放弃享受免税政策,并开具增值税专用发票。小规模纳税人适用3%征收率销售收入减按1%征收率征收增值税政策的,纳税人可对部分或者全部销售收入选择放弃享受减税,并开具增值税专用发票。

3、按季申报中有月份超过10万销售额,季度销售额不超过30万,免税吗?

如果纳税人按季纳税,未超过季度销售额30万元的免税标准,尽管其中有的月份销售额超过10万,也能够享受免税政策。

4、在新政策前已经开具了3%的专票怎么办?

在新政策公告下发前已征收的,可抵减纳税人以后纳税期应缴纳税款或予以退还。如果已经向购买方开具了增值税专用发票,应先将专票追回,然后开具1%的发票,按1%纳税。当然,也可以选择不追回发票,直接按3%纳税。

5、生产性服务业纳税人加计抵减政策的适用范围是什么?

生产性服务业纳税人,按照当期可抵扣进项税额加计5%抵减应纳税额。生产性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务(以下称四项服务)取得的销售额占全部销售额的比重超过50%的纳税人。四项服务的具体范围按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。

6、生活性服务业纳税人加计抵减政策的适用范围是什么?

生活性服务业纳税人,按照当期可抵扣进项税额加计10%抵减应纳税额。生活性服务业纳税人,是指提供生活服务取得的销售额占全部销售额的比重超过50%的纳税人。生活服务的具体范围按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。

7、适用加计抵减政策,需要交什么资料?

适用加计抵减政策的纳税人,需要在年度首次确认适用时,通过电子税务局或办税服务厅提交一份适用加计抵减政策的声明。其中,生产性服务业纳税人适用5%加计抵减政策,需提交《适用5%加计抵减政策的声明》;生活性服务业纳税人适用10%加计抵减政策,需提交《适用10%加计抵减政策的声明》。

8、可以自己选择按月或者按季申报吗?

小规模纳税人可以自行选择纳税期限,但是需要注意的是,小规模纳税人纳税期限不同,其享受免税政策的效果可能存在差异。

9、如果需要预缴增值税的,需要怎么预缴税款?

按照规定,应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

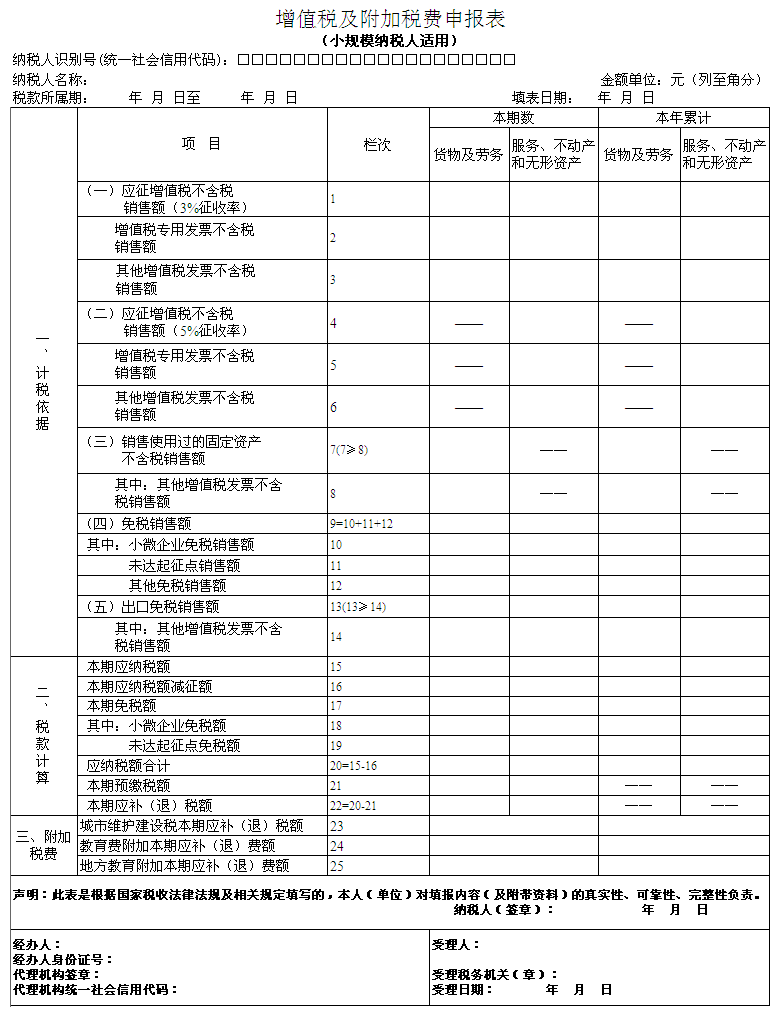

10、申报增值税纳税时,怎么填写相关免税栏次?

1、小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元的,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次,如果没有其他免税项目,则无需填报《增值税减免税申报明细表》;

2、减按1%征收率征收增值税的销售额应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心