7月中下旬了,勤劳的小伙伴们早已做好账并把上一所属期税费报得七七八八,我们惦记了大半个征期的社保申报,也终于恢复了。有些小伙伴马上就发现了社保基数调整后,自己到手工资变少了!到底是怎么回事呢?今天会计网就把【社保】给大家理个清楚,赶紧一起收藏学习吧~

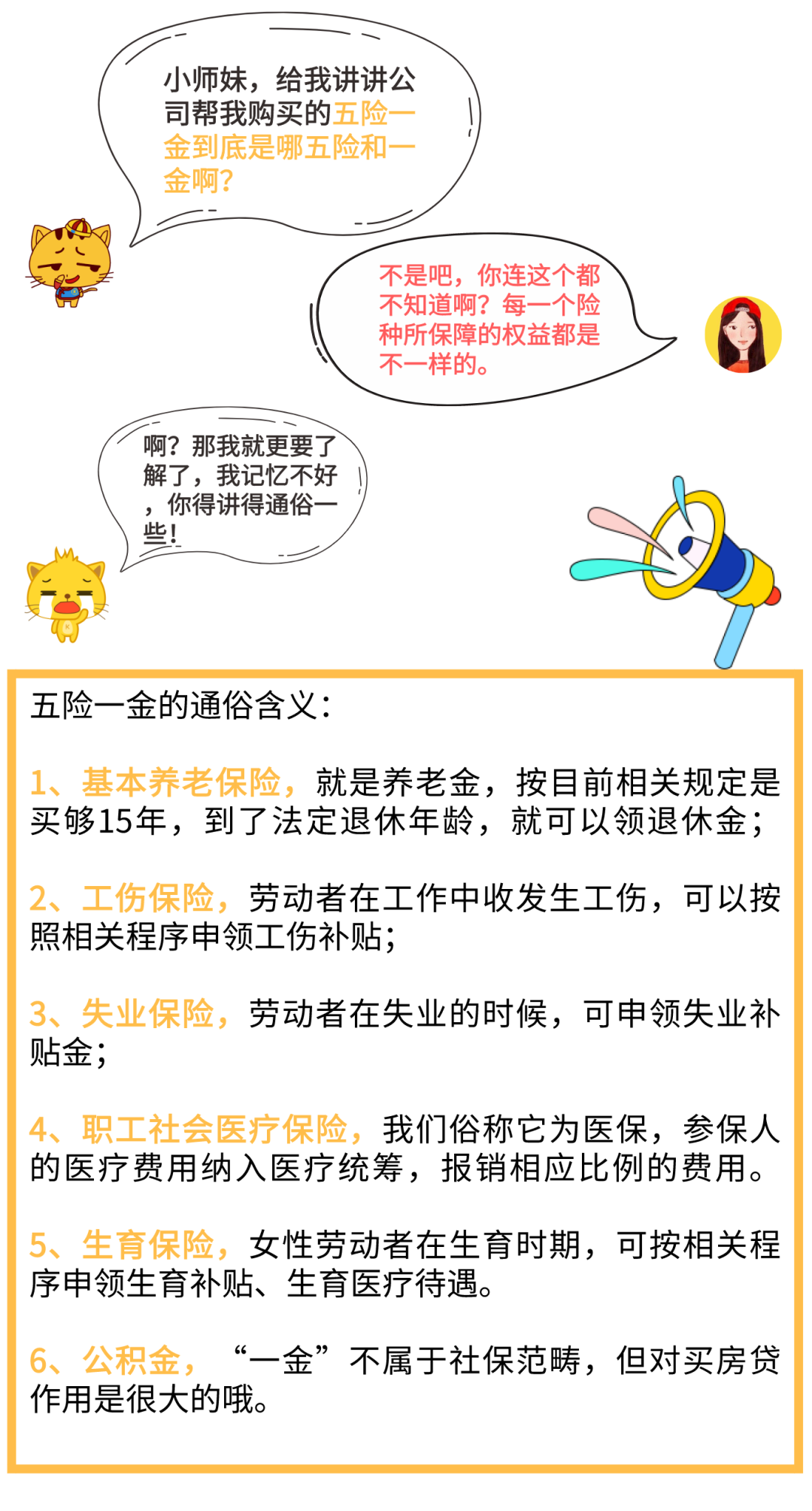

五险一金到底是哪五险和哪一金?

不管是面试者,还是面试官,在面试的时候都会遇到一个问题,就是:入职后公司会帮我购买五险一金吗?这个问题大家都很熟悉,答案是:肯定的。因为国家有明文规定公司是必须要为员工购买社保的。

那么,五险一金是哪五险和哪一金呢?你都知道吗?毕竟这也是关乎个人自身利益的,小伙伴们一定要记牢心中啊!

会计网提示:虽然五险的作用各有不同,但这五个险种是“捆绑销售”的啦,也就是说只要你所在的公司有为你买社保,那么这五个险种是都齐全的了!

社保交多或交少是什么计算的?

至于社保金额扣多少,这个就取决你的收入了,以收入作为社保的计算基数。所以,工资越高,要扣的社保就越多?工资越低,要扣的社保就越少?是,但也不是无限度的!各地区的人社局每年都会根据上年度市平均工资统筹社保缴费基数上下限!

也就是说,工资薪金低于人社局公布的年度社保缴费基数下限的,以下限缴费基数为准;工资薪金高过人社局公布的年度社保缴费基数上限的,以上限缴费基数为准。

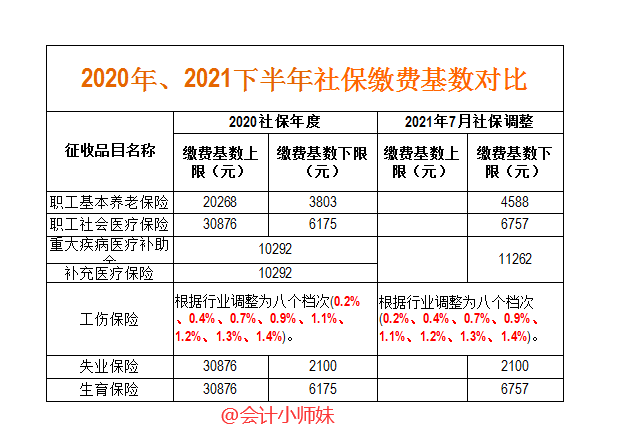

下面以广州为例,给大家详细讲解:

我们可以清晰看到2021年年度调整的缴费基数下限比2020年要高,基数上调,要扣的社保额增多!所以新的年度社保基数调整实施后,到手工资自然是变少了。

会计网提示:如果你的工资(缴费基数)均在各个险种的上限和下限之间,那么这次的调整,只需关注重大医疗补助以及补充医疗保险的变动即可,因为这部分的缴费基数是统一限定的。

员工的社保基数怎么计算?

老员工:以员工上年度(2020年1-2020年12月)月平均工资作为缴费基数。

案例分析:会计网员工大师兄,2020年1月至5月,每月月薪为8000元,年中调薪,2020年6月至12月,每月月薪为9000元,到年底,年终奖5000元。那么大师兄在2021年度的社保缴费基数是多少呢?

会计网计算:大师兄上年度月平均工资性收入 =(8000元×5+9000×7+5000)/12=9000元。

新员工:以员工实际月工资作为缴费基数。

案例分析:会计网二师兄是5月入职的新员工,月薪收入为5000元,缴费基数该怎么计算?

会计网提示:新入职的员工,社保缴费基数可按照入职首月全月的工资核算,所以二师兄的缴费基数为5000元/月。

关于社保基数的分享,就到这里了,如果还有不明白的地方,可给会计网留言哦!

本文为会计小师妹公众号原创首发,作者:GaGa。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心